El error más común al decidir una inversión

¿Cómo valorizar una empresa o un proyecto? La valorización de proyectos o empresas es uno de los aspectos más importantes de la teoría financiera. De las múltiples formas existentes para valorizar, la favorita de los especialistas y académicos es determinar los flujos de caja libres y descontarlos a una tasa que refleje el riesgo de los flujos (ver fórmula 1).

Determinar los flujos de caja futuros no es tarea fácil. Sabemos que el futuro es incierto, sin embargo, necesitamos estimar sus costos y beneficios. Estos flujos ocurren en distintos instantes y para compararlos hay que convertirlos a pesos de hoy día, mediante una tasa de descuento «r» apropiada.

Una vez estimados los flujos futuros, se deben traer al presente para compararlos respecto a lo invertido hoy. Así nace la regla del Valor Presente Neto (VPN) que mide la diferencia entre el valor presente de beneficios y costos.

La regla de decisión consiste en aceptar los proyectos de mayor VPN, con VPN positivo. Entonces, lo primero que estimamos son las utilidades netas futuras del proyecto, y lo segundo, la tasa a la cual debo traer los valores del futuro al presente. Cometer errores en la tasa trae una mayor imprecisión al VPN dado que como vemos en la fórmula 1, se encuentra elevada a un exponente que depende del período donde ocurrió el flujo de caja.

Si la estructura de capitales de la empresa o del inversionista no se viera afectada por esta nueva decisión de inversión, la tasa más comúnmente usada es la WACC (weighted average cost of capital). Esta se calcula como el promedio ponderado de las tasas correspondientes a la deuda (rD) y al capital (rE) (ver Fórmula 2). Los valores de mercado de la deuda y del patrimonio se indican como: E=capital (Equity); D=Deuda.

El beneficio tributario de la deuda se refleja al multiplicar el valor de la deuda por (1-T), siendo T la tasa impositiva.

En un escenario sin impuestos, el WACC coincide con el costo de capital del inversionista no apalancado y con el costo de capital de los activos de la empresa. Así, para este caso, el WACC es independiente de la estructura de capitales de la empresa.

Aquí enfrentamos uno de los principales problemas al calcular la valorización de una empresa o proyecto: ¿que tasa de descuento debemos utilizar para actualizar los flujos de caja? No hay respuesta precisa, solo tenemos la ayuda de las teorías de los premios Nobel Franco Modigliani y Merton Miller y de especialistas que sugieren ciertas tasas de descuento para aplicar a un determinado cálculo de Valor Presente.

La tasa WACC incluye el efecto del beneficio tributario, luego debe ser aplicada a flujos que no incluyan el financiamiento del proyecto propiamente tal y, como resultado final de la valorización, entrega el valor percibido por los inversionistas conjuntamente con los acreedores o tenedores de la deuda. En otras palabras, se calcula el valor empresarial completo, que incluye los flujos que van a los inversionistas (patrimonio) y a los dueños de la deuda.

Cuando descontamos los flujos de caja empresariales sin los beneficios tributarios, debemos usar el WACC. El costo de capital propio es la componente más difícil de estimar del WACC. El método más usado es determinar una medida apropiada del riesgo de los flujos y luego, usar el modelo CAPM (Capital Asset Pricing Model) para calcular el costo de capital del patrimonio (ver fórmula 3).

Las recomendaciones estadísticas más comunes para el cálculo del beta -cantidad de riesgo- es usar series históricas de retornos mensuales con sobre 100 observaciones. Dado que los cálculos del beta son bastante imprecisos, se recomienda usar betas de la industria o de un grupo de empresas similares y no el del proyecto o empresa.

Otro método alternativo es el Valor Presente Ajustado que utiliza como tasa de descuento el costo de capital no apalancado, ¡tasa sin el beneficio tributario de la deuda! Para este caso base, el financiamiento es realizado con capital propio y la tasa de descuento corresponde al costo de oportunidad del capital. Posteriormente, a este valor le sumamos el valor presente del beneficio tributario de la deuda, y si se hizo correctamente el cálculo, se debe llegar al mismo valor que cuando se usó el WACC, siempre y cuando no cambie la estructura de capitales.

Un caso

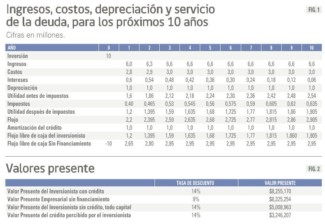

Una compañía tiene una estructura de capitales de D/E = 1,0, un costo de capital de la deuda de 6% y un costo de capital del inversionista de 14%. La tasa de impuesto corporativo es de 25%. La empresa está incorporando un nuevo proyecto que significa una inversión de $10 millones, y dispone de un crédito por el total de la inversión a una tasa de 6%. Los ingresos, costos, depreciación y servicio de la deuda, para los próximos 10 años se presentan en la Tabla 1.

Si no cambia la relación Deuda/Capital, podemos calcular el WACC con la fórmula indicada anteriormente: WACC = 9%, esta tasa incluye el efecto tributario. Con este parámetro y los flujos de caja libre de la tabla anterior, construimos la Tabla 2 de Valores Presente.

Es importante tener cuidado en no duplicar los efectos tributarios en los cálculos del Valor Presente, es decir, cuando se descuentan los flujos de caja incluido el financiamiento se debe usar el costo de capital del inversionista.

Un método alternativo para determinar lo que capturan los tenedores de la deuda y el inversionista es descontar los flujos de caja puros, sin efectos de financiamiento crediticio, financiado solo con capital, donde el valor empresarial se calcula con la tasa WACC de modo de recoger el efecto del endeudamiento en el Valor Presente.

Un error común que observamos en la práctica es descontar el flujo del inversionista a la tasa WACC. En esta situación el efecto del crédito se está duplicando al estar incorporado en los flujos y simultáneamente en la tasa de descuento.

Dado que ya hemos avanzado en la comprensión de los diversos aspectos relativos a la valorización de proyectos y en particular a la tasa de descuento, podemos relajar el supuesto inicial de que el costo de capital del inversionista no se ve afectado por nuevo endeudamiento. En estricto rigor, dicho costo de capital debe adecuarse a las variaciones de la estructura deuda/capital del inversionista. Inicialmente se debe determinar el costo de capital no apalancado (inversionista sin deuda) y corregirlo a la nueva estructura deuda/capital. Este nuevo valor de costo de capital (apalancado) también afecta a la tasa WACC y por lo tanto afecta todos los cálculos del Valor Presente antes mencionados.

Precisamente este tipo de ajustes (rebalanceo de tasas) es absolutamente necesario realizar para valorizar correctamente los proyectos apalancados y así evitar mayores errores en decisiones de inversión y financiamiento.